0–17 % Steuern möglich. Wir vergleichen die besten Standorte wie Singapur, Hongkong oder USA – und finden die beste Lösung für Ihr Geschäftsmodell.

Patentbox-Regelungen (auch als Systeme für geistiges Eigentum oder IP bezeichnet) bieten niedrigere effektive Steuersätze für Einkünfte aus geistigem Eigentum. Am häufigsten darunter sind berechtigte Arten von geistigem Eigentum, Patente und Software-Urheberrechte. Abhängig vom Patentbox-Regime können die Einnahmen aus geistigem Eigentum Lizenzgebühren, Gewinne aus dem Verkauf von geistigem Eigentum, Verkäufe von Waren und Dienstleistungen, die geistiges Eigentum enthalten sowie auch Schäden durch Patentverletzungen umfassen.

Im Allgemeinen besteht das Ziel von Patentboxen darin, die lokale Forschung und Entwicklung (F & E) zu fördern, schmackhaft zu machen und Anreize für Unternehmen zu schaffen, ihr geistiges Eigentum im Land anzusiedeln. Patentboxen können jedoch eine andere Komplexitätsebene in ein Steuersystem einführen weshalb sich einige neuere Forschungen die Frage stellen, ob Patentboxen tatsächlich wirksam sind, um Innovationen voranzutreiben.

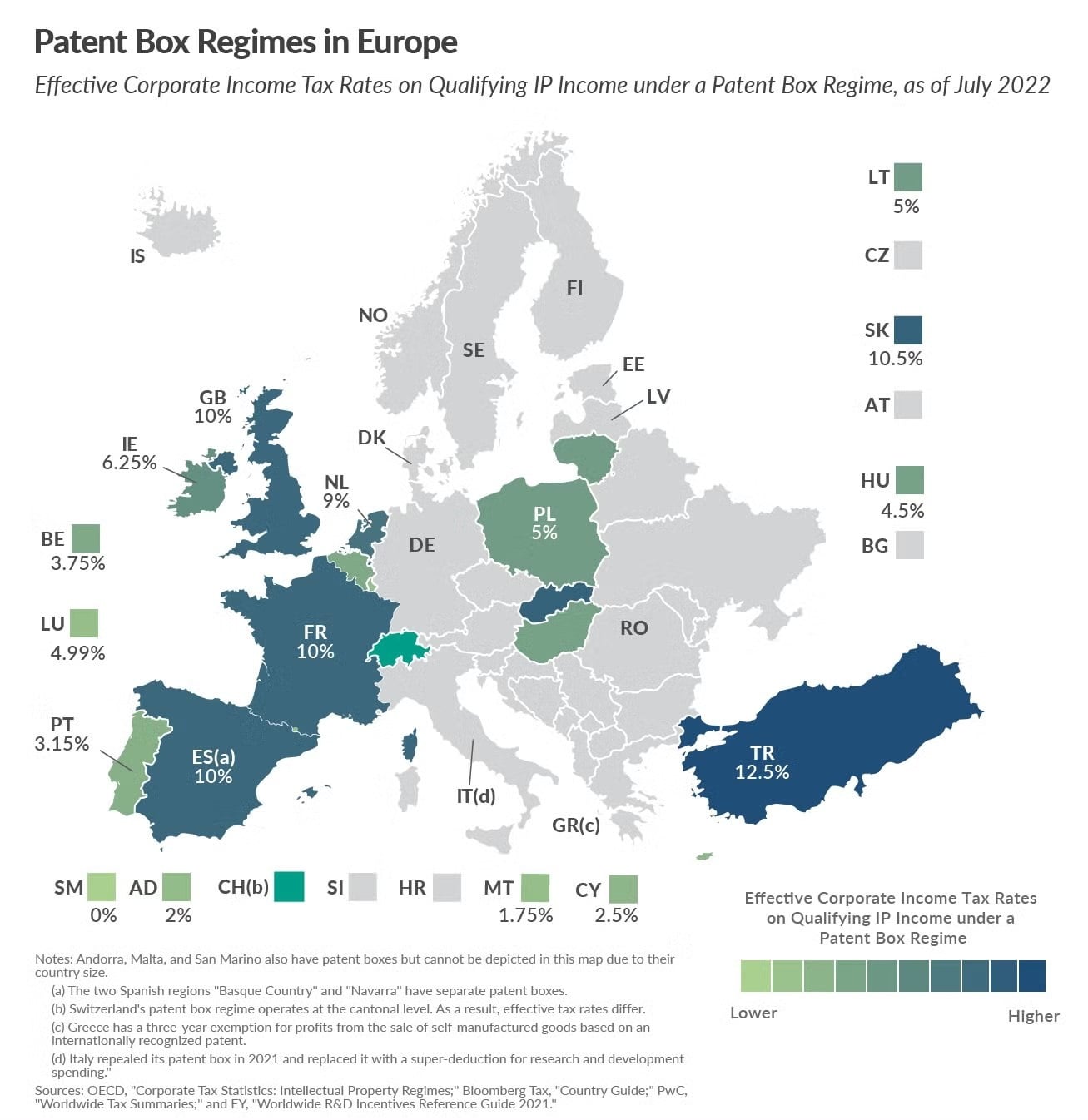

Wie die folgende Karte zeigt, sind Patentbox-Regime in Europa relativ weit verbreitet. Die meisten wurden in den letzten zwei Jahrzehnten umgesetzt.

Derzeit haben 14 der 27 EU-Mitgliedstaaten ein Patentbox-Regime, bestehend aus Belgien, Zypern, Frankreich, Ungarn, Irland, Italien, Litauen, Luxemburg, Malta, Niederlande, Polen, Portugal, Slowakei und Spanien (Der Bund, Baskenland und Navarra). Nicht-EU-Länder: Andorra, San Marino, die Schweiz, die Türkei und das Vereinigte Königreich haben ebenfalls Patentbox-Regelungen eingeführt.

Sehen Sie sich gerne die folgenden Präsentation an:

Wir beraten Sie gerne und finden die passende Lösung für Ihre Firmengründung im Ausland – vertraulich, rechtskonform & transparent.

Die ermäßigten Steuersätze im Rahmen von Patentbox-Regimen reichen von 0 Prozent in San Marino bis 13,91 Prozent in Italien.

| Qualifizierende IP-Assets | Steuersatz im Rahmen des Patentbox-Regimes |

Gesetzlicher Körperschafts- steuersatz |

|||

| Patente | Software |

Sonstiges (a) |

|||

| Andorra | x | x | 2% | 10% | |

| Belgien | x | x | 3,75% | 25,00% | |

| Zypern | x | x | x | 2,5% | 12,5% |

| Frankreich | x | x | 10% | 28,41% | |

| Ungarn | x | x | 4,50% | 9% | |

| Irland | x | x | x | 6,25% | 12,50% |

| Italien (b) | x | x | 13,91% | 27,81% | |

| Litauen | x | x | 5% | 15% | |

| Luxemburg | x | x | 4,99% | 24,94% | |

| Malta | x | x | 1,75% | 35% | |

| Die Niederlande | x | x | x | 9% | 25% |

| Polen | x | x | 5% | 19% | |

| Portugal | x | 10,5% | 21% | ||

|

San Marino (c) |

x | x | 0% oder 8,5% | 17% | |

| Slowakei | x | x | 10,5% | 21% | |

| Der spanische Bund (d) | x | x | 10% | 25% | |

|

Spanien- Baskenland |

x | x | 7,8% | 25% | |

|

Spanien- Navarra |

x | x | 8,4% | 25% | |

| Schweiz | x | Variiert von Kanton zu Kanton, bis zu 90% Befreiung von der Körperschaftssteuer | Variiert von Kanton zu Kanton; 11,9% bis 21,6% | ||

| Türkei | x | 12,5% | 25% | ||

| Großbritannien | x | 10% | 19% | ||

|

Hinweise:

(a) "Sonstiges" bezieht sich auf IP-Assets, die nicht öffentlich sichtbar, nützlich und neuartig sind und auch nur auf kleine und mittlere Unternehmen angewendet werden.

(b) Italien besitzt eine körperschaftssteuerpflichtige Körperschaftssteuer (IRES) von 24 Prozent sowie eine regionale Produktionssteuer (IRAP) von 3,9 Prozent; unter Berücksichtigung der Abzugsfähigkeit eines gesetzlichen Gesamtsatzes von 27,81 Prozent. Italiens Patentbox-Regime senkt beide Steuersätze um 50 Prozent, was zu einem Steuersatz von 13,91 Prozent auf IP-Einkünfte führt.

c) San Marino verfügt über zwei IP-Regelungen. Das "Neue Gesellschaftsregime nach Art. 73, Gesetz Nr. 166/2013" gewährt einen Steuersatz von 8,5 Prozent. Das "IP-Regime" gewährt einen Steuersatz von 0 Prozent. Beides gilt für Patente und Software.

d) In den spanischen Regionen "Baskenland" und "Navarra" gibt es getrennte IP-Regelungen.

(e) Im Jahr 2020 hat die Schweiz auf kantonaler Ebene ein Patentbox-Regime eingeführt, dass eine maximale Steuerermäßigung von 90 Prozent auf Erträge aus in der Schweiz entwickelten Patenten und ähnlichen Rechten vorsieht. Kantone können sich für eine tiefere Reduktion entscheiden.

(f) Die Türkei verfügt über eine zweite IP-Regelung, die einen vollständigen Steuerabzug (0 Prozent effektiver Steuersatz) qualifizierter IP-Einkünfte aus F&E-Aktivitäten in türkischen Technologieentwicklungszonen ermöglicht.

Quellen: OECD, "Corporate Tax Statistics: Dataset Intellectual Property Regimes", https://qdd.oecd.org/subject.aspx?Subject=IP_regimes; Bloomberg Tax, "Country Guide", https://www.bloomberglaw.com/product/tax/toc_view_menu/3380; PwC, "Worldwide Tax Summaries", https://taxsummaries.pwc.com/; EY, "Worldwide R&D Incentives Reference Guide 2021", https://www.ey.com/en_gl/tax-guides/worldwide-r-and-d-incentives-reference-guide; und OECD, "Tax Database: Table II.1. Gesetzlicher Körperschaftsteuersatz", https://stats.oecd.org/Index.aspx?DataSetCode=TABLE_II1.

|

|||||

Im Jahr 2015 einigten sich die OECD-Länder im Rahmen von Aktion 5 des OECD-Aktionsplans für Gewinnverkürzung und Gewinnverlagerung (BASE Erosion and Profit Shifting, BEPS) auf einen sogenannten modifizierten Nexus-Ansatz für IP-Regime. Dieser modifizierte Nexus-Ansatz begrenzt den Umfang qualifizierter IP-Assets und erfordert eine geografische Verknüpfung zwischen F&E-Ausgaben, IP-Assets und IP-Einnahmen. Um diesem Ansatz zu entsprechen, haben bisher nicht konforme Länder ihre Patentbox-Regelungen in den letzten Jahren entweder abgeschafft oder geändert.

Viele europäische Länder bieten zusätzliche F&E-Anreize, wie die direkte staatliche Unterstützung, F&E-Steuergutschriften oder beschleunigte Abschreibungen auf F&E-Vermögenswerte. Die effektiven Steuersätze auf IP-Einkünfte können daher niedriger sein als die in den jeweiligen Patentbox-Regimen angegebenen.

Zum Thema Firmengründung im Ausland gibt es viele Vorurteile und Mythen. Viele falsche Informationen haben sich über Jahre durchgesetzt. Wir möchten Ihnen daher einen Überblick über die wichtigsten Fragen zum Thema Firmengründung im Ausland geben.

Vor der Gründung eines Unternehmens ist eine Beratung unumgänglich.

Gerne senden Sie wir Ihnen ein unverbindliches Angebot zu. Eine kurze Erstberatung per E-Mail ist

kostenfrei und unverbindlich – Sie können daher nur profitieren.

Vor der Gründung eines Unternehmens ist eine Beratung unumgänglich.

Gerne senden Sie wir Ihnen ein unverbindliches Angebot zu. Eine kurze Erstberatung per E-Mail ist

kostenfrei und unverbindlich – Sie können daher nur profitieren.

Wichtige Informationen zu den häufigsten Fragen:

In vielen Fällen ja – insbesondere bei Beteiligung, Organstellung oder wirtschaftlicher Kontrolle. Maßgeblich sind die tatsächlichen Umstände (nicht nur die formale Struktur). Stiftungen können hier Abhilfe schaffen!

Ja. Eine Anzeigepflicht kann unabhängig davon bestehen, ob bereits Ausschüttungen erfolgt sind. Entscheidend sind Beteiligung/Einfluss und ggf. wirtschaftliche Berechtigung. Stimmrechte, die Stiftungen halten, können mitunter zu entscheindenden Ausnahmen führen.

Häufig ja, sofern Ihnen die Gesellschaft wirtschaftlich zuzurechnen ist oder Sie maßgeblichen Einfluss ausüben(mittelbare Beteiligung, Treuhand-/Nominee-Konstellationen etc.).

Je nach Sachverhalt kommen Bußgelder wegen Pflichtverletzungen sowie – bei Steuerverkürzung – steuerstrafrechtliche Konsequenzen in Betracht; zusätzlich regelmäßig Nachzahlungen und Zinsen.

In vielen Fällen ist es möglich über geeignete Strukturen Vermögen anzuhäufen und erst im Ausschüttungsfall oder durch spätere Verlagerung des Wohnsitzes Steuervorteile zu erzielen.